[toc]

私たちの将来はニュースでよく聞くような「公的年金だけでは老後は危険」「人生100年時代」などは、おそらく現実的になると思っています。

ただ、毎日忙しい中で資産運用がどうとか、リスクをとって攻めないといけないとか、正直わかってはいるけど、行動までは移せないという人が多いです。

そういうときには、物事の本質だけ理解して「これだけやっておけばいい」という超効率的な将来に役立つ方法をお伝えします。

はじめに

この記事を読んでいる方は、少なからず「将来のお金の不安」や「資産形成に興味がある」という方だと思います。

押さえておきたいポイント

- お金の価値は変動する

- 支出を抑えるには節約と節税がある

- お金はお金が稼いでくれる

必ず理解したい3つのポイントです。

お金というものは、インフレ・デフレによって価値が変わります。今は100円で買えるものも、10年後は物価が上昇して200円でしか買えなかったら、自分が持っている貯金額は変わらなくても「買えるものが減る=つまり価値が下がる」ということになります。

おすすめ【2020年版】ぼくたちは退職金や年金について真剣に考えなければいけない【人生100年時代】

また、支出を抑えるには電気をこまめに消したり、外食を控えたりして節約することも大切ですが、国へ納める税金の額を減らすことも重要です。納税も大切ですが、せっかく稼いだお金をできる限り手元に残したいですよね。

おすすめふるさと納税

最後に、お金はお金が稼いでくれることを理解しましょう。何も自分の体や頭を使うだけがお金を稼ぐ方法ではありません。定期預金のように微々たる利息が付いて増える場合もありますが、基本的には投資をして資産形成することで、お金はお金を生み出してくれます。日本という国は欧米などに比べて現金資産が多く、投資などの金融資産を持っている人は少ないそうです。視点を変えれば、資産形成の知識を持った人が少ないということです。

おすすめ【簡単】資産運用に必要な「手取り給与」を自分で計算してみよう

上記3つのポイントを押さえながらも、カンタンに楽に資産形成をしていきましょう。

注意点

- この記事は会社員を想定して書いています。

- お勤め先で企業年金などがある場合は記事の内容と結果が変わる場合があります。

iDeCo(イデコ)で2万3千円を積み立てる

イデコの名前を聞いたことがあるでしょうか。

イデコとは、自分で備える「年金」です。

つまり、60歳まで毎月積み立てをします。その積み立てたお金を60歳で全額もらうのか、年金のように毎月もらえるように振り分けるのかが選べます。

イデコのメリット

- 毎年節税になる

- 非課税

- ほとんどほったらかしでOK

イデコは政府が推奨している運用制度です。

だからこそ、節税できることが最強のメリットなのです。

年収が500万のサラリーマンなら年間4万円以上の節税メリットがあります。

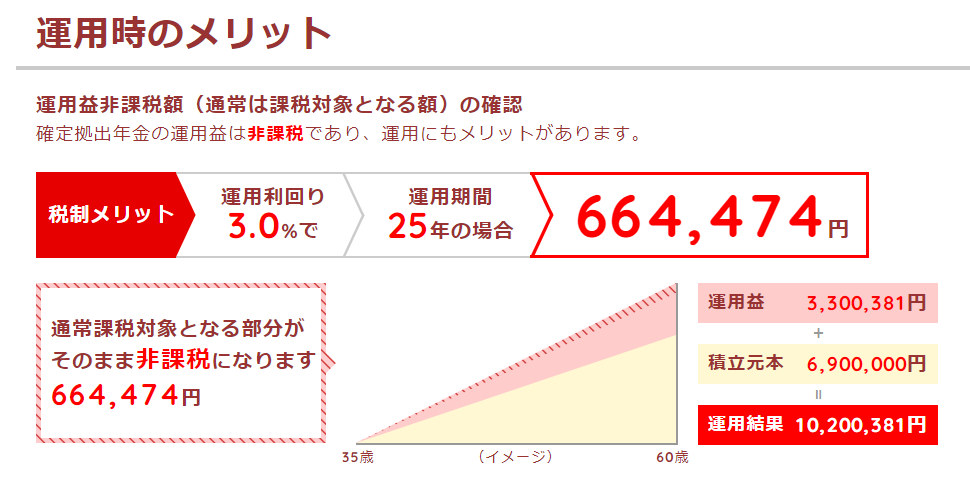

画像の通りですが、毎月2万3千円をイデコ口座に引き落としで自動入金されていくだけで、35歳~60歳までの25年間で総額100万円以上の節税効果が得られます。

簡単なシミュレーション結果はこんな感じです。

関連サイトiDeCoシミュレーションサイト

イデコのデメリット

- 60歳まで原則引き出せない

イデコにもデメリットはあります。

お金が急に必要になってもイデコは60歳まで引き出せません。でも、毎月引き落とされる口座からお金を抜いておけば、引き落とされずに済みますし、それによって何かペナルティがあるわけではありません。

ただ60歳まで積み立てられる額が減るだけです。

イデコまとめ

- 若ければ若いほど節税額は大きくなる

- 同じく運用利益も大きくなる

- なのに利益には税金かからない

POINTつまり、早く始めたもの勝ち

積立NISA(ニーサ)で3万3333円積み立てる

NISA(ニーサ)には通常のNISAと積立NISAがあります。

通常のNISAは年間120万円までが非課税で運用でき、積立NISAは年間40万円と枠が決まっています。

ここでは、積立NISAを上限の40万円まで使い切ります。月額にして3万3333円を積み立てします。

積立NISAのメリット

- 20年間非課税

- ほとんどほったらかしでOK

こちらも資産運用について難しいことはしたくない!という人にピッタリです。苦手な人にとって、一番のネックは「損したらどうしよう」と失敗を恐れるケースです。

そんな時はイデコ同様で10年以上の長期目線で運用することで損をするリスクは限りなく抑えられます。

また運用で利益が出ても非課税なので、そんなうまい話しは無いというくらいの制度です。

積立NISAまとめ

- 利益に対して非課税

- 年間40万円までしか積み立てられない

- 楽天ならカードで積立OK

- いつでも売却できる

POINTつまり、使わないお金があるならやるべし

毎月5万6千円積み立てで将来の安定度が変わる

イデコとNISAについて簡単に説明してきましたが、説明の通りに毎月積み立てたとすると将来はどう変わるのか。

イデコ上限の2万3千円、積立NISA上限の3万3333円(上限年間40万円)を合わせると、毎月5万6333円になります。

モデルケース

- 年齢:30歳

- 職業:会社員

- 年収:500万円

- 配偶者:あり

- 子供:なし

- 利回り:すべて3%計算

まずはイデコのシミュレーションは

30年積立して、60歳で受け取れる金額は約1300万円です。毎月2万3千円を積み立てていたのですから、積立元金は828万円となり、約500万円増えました。

増えた500万円は非課税なので、丸まるもらってOKです。

また年金みたいにして5年間から最大20年まで振り分けられるので、公的年金がもし支給されていれば、もしくは今後支給時期が70歳になった場合も、イデコを10年間の受取にすれば、モデルケースで言えば、毎月10万円の受取が可能なので、あるのとないのとでは大きな差になりますね。

また、イデコの場合は、それ以外にも30年間の間の節税効果が100万円以上になるので、その分を積立NISAに回すと効率的です。

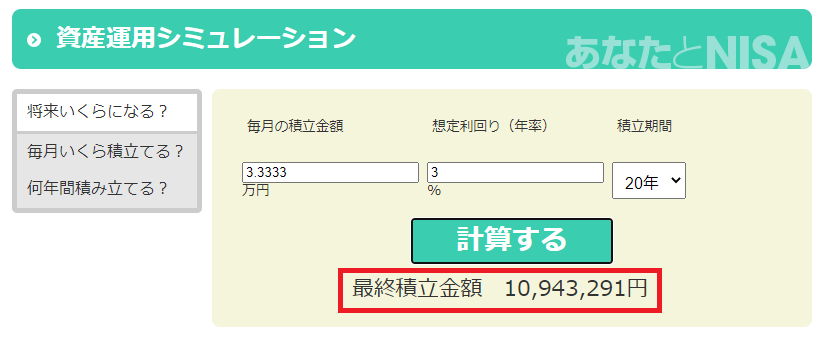

次に積立NISAのシミュレーションです。

赤枠にある通りで、利回り3%で約1100万円の積立金額になります。毎月3万3333円を積み立てていたのですから、積立元金は800万円となり、約300万円増えました。

上記のデータの棒グラフです。

30歳から20年間積み立てし、50歳の時点で現金資産以外に1000万円あり、60歳になれば更に1300万円を受け取ることができます。

また積立NISAの恩恵を最大20年間受けた後は、その資金を再度運用に回して、50歳からは少しゆとりのある生活をしてもいいかもしれません。

例えば、1000万円の3%の利息が年間約30万円ですから、毎月2万5千円が使えるわけです。2カ月に1度は夫婦で温泉旅行に行くとか、ジムの月額費用であれば楽に支払える金額ですし、そういった利息の範囲内で贅沢しても資産は減らないわけですから、それまでの20年間頑張ってきた自分へのご褒美としてお金を使っていくことも良いのかもしれません。

まとめ:年間68万円の運用で将来が変わるという話

本来、投資などの資産運用は、大きな利益を得るためには多額の資金が必要だったり、多くの時間を使って知識を得たりして、なかなかハードルが高いものです。

しかし、今回紹介したイデコやNISAは政府が主導で実施している制度であり、最大のメリットは非課税や節税という点です。

本来多額のお金が必要と言いましたが、利益に対して非課税ということは、それだけ少額の資金でも得られる額が増えるということですし、積立期間は節税になるということは、それだけ資産形成に回せる余裕ができるということです。

毎年数百万円も積み立てろとか、そのために今の年収の倍は必要だとか、みんながみんなできる話ではないですが、イデコとNISAを使えば年間68万円で大きな安心を手に入れることができます。

もちろん、夫婦であればそれぞれにイデコとNISAの口座が持てますので、支出を最適化し、運用に回せるお金が作れそうな方は、イデコは夫婦で4万6000円、積立NISAは夫婦で6万6666円、合計11万2666円を毎月積み立てられれば、50歳で2200万円の資産と、60歳からは2600万円の年金が受け取れます。

50歳時点で再度運用に回せば、毎月5万5千円の利息も受け取れるので、夫婦仲良く毎月外食や畑などを借りて家庭菜園をしたりなども楽しそうですね。

あなたの資産形成もカンタンなシミュレーションから初めて、サクッと将来の不安を取り除いて楽しませんか?