現在、コロナ禍にあり、世界中で倒産などの不況ニュースが流れ、先行きが見えない状況です。

株価に関しては、コロナショックはどこいったのか?というくらい、回復している企業もあれば、ショック前にはまだ戻れていない企業もある。

マイポートフォリオでも、その差が歴然で、今回は10月の投資方針として、そのポートフォリオ上で評価損益率が20%を超える銘柄をどう調理していくかが、課題となります。

ポートフォリオ上の米国株で大きくマイナス評価損益を出している銘柄をどう克服していくか

20%以上のマイナスの評価損益を出している銘柄は、下記の4銘柄です。

- ウェルズ・ファーゴ(WFC)▲29.58%

- AT&T(T)▲20.1%

- エクソンモービル(XOM)▲46.46%

- シェブロン(CVX)▲20.83%

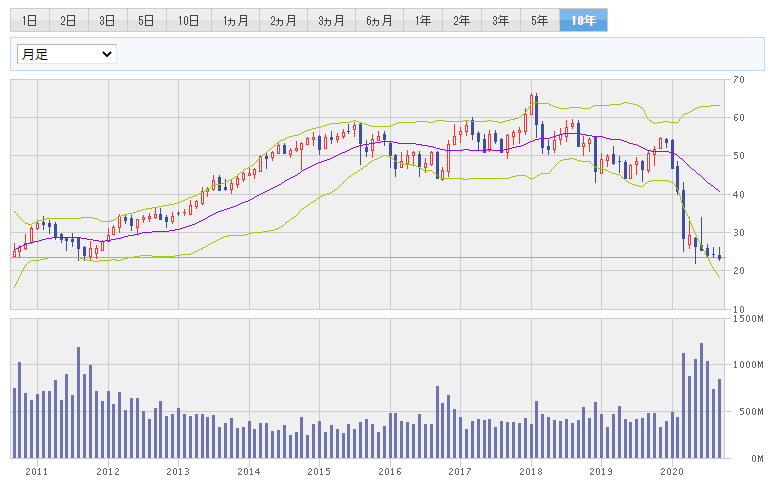

ウェルズ・ファーゴ(WFC)について

ウェルズ・ファーゴ(Wells Fargo & Company)は銀行持株会社である。

WFCについては、約30%もの評価損益となっています。

この銘柄は完全にころなショックの影響を受けた、もしくは引き金になった銘柄と言えます。

チャートだけを見ても、2020年に入ってから暴落をしています。

業種は銀行業なので、不況になると業績が悪くなります。一般的に、不況になると失業者が増え、銀行が貸しているローンなどが払えなくなる人が増えます。

銀行だけでなく一般の企業でも「貸倒引当金」という勘定科目があります。つまり、取引先が倒産などして売掛金などの回収ができない場合を想定して、予算を立てているということです。

銀行の場合は企業や個人にお金を貸すことが商売なので、ローンが払えずに自己破産したり、企業が倒産したりする確率が不況時には高く見込まれるので、普通の年よりも貸倒引当金を高く設定もするし、その分利益になるはずのお金が使えないことになります。利益になるお金が使えなくなれば、株主への配当金にも影響が及びます。

現に、株式配当を1株51セントから10セントに引き下げました。

僕がこの銘柄を購入したのも、配当金目当てなところがあったので、減配となると手放すかどうかを考えなければいけません。投資の神様のバフェット氏はWFCを一部売却したそうです。

こういうときこそ、マイルールをしっかり定めるべきですね。

ということで、僕はできる限り逆張りはせず、配当金を安定して受け取れないのであれば、損切をしてでも、今後数十年と利益をもたらしてくれる確率が高い銘柄に移します。

10月に入ってからWFCはすべて売却します。

関連ニュース

・ウェルズ・ファーゴ株急落、08年以来初の赤字決算-減配も発表

AT&T(T)について

エー・ティー・アンド・ティー(AT&T Inc.)は、世界において電気通信、メディアおよび技術サービスの提供に従事する持株会社である。

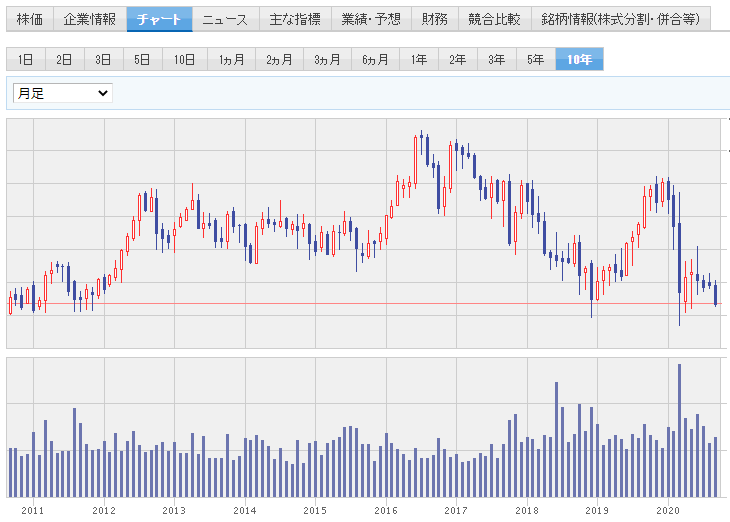

AT&Tは通信系のアメリカでは有名な企業です。

こちらもコロナショック直前までは大きく株価を上げていましたが、コロナショックで大きく値を下げてからは10年月足のサポートラインまで再度アタック中ですね。

このサポートは強いはずですが、割れればどこまでいくのかわかりません。

AT&Tは携帯事業において、この不況のせいで料金未払いが増えているそうです。業績予想でも、売上高など全体的には落ちると思いますが、今のところ減配などのニュースはありません。

チャートに戻って、サポートラインで再度反発するようであれば、ドルコストで買い増しをしていくつもりです。

それにしても、現時点の利回りが7.41%となっているので、日本株のJTと同じくらいですね。このまま業績も落ち着き、株価も少しずつ戻れば最高ですね。

関連ニュース

・AT&T、携帯顧客33万人超が料金未払い-4~6月利益は予想上回る

エクソンモービル(XOM)について

エクソン・モービル(Exxon Mobil Corporation)はエネルギー会社である。

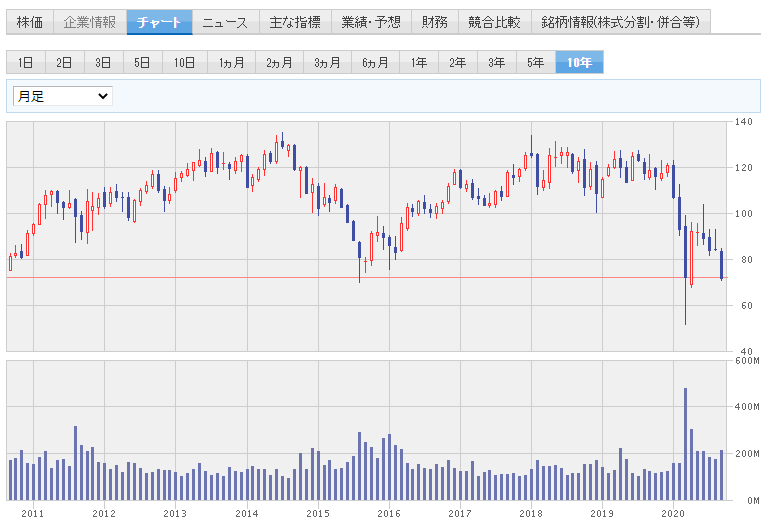

一番の悩みの種はXOMです。

マイナス幅も一番大きいのですが、それよりもS&P500から外されたことは株価に大きな影響を与えました。

チャートを見ても、コロナショックでヒゲを付けた安値を現在更新する勢いで株価が下がっています。これはほぼ最安値を更新すると僕は見ています。それほどまでにS&P500から外れた影響は大きいのでしょうか。

業績においても、2020/12は大きく売上高から何から何まで下がりそうです。

XOMは国際石油資本で成り立っている企業で、要は地球環境を考え、今後アメリカのメジャー産業である自動車業界で、テスラなどのEV(電気自動車)メーカーが注目されればされるほど、マイナスのイメージや業績悪化につながるということです。

また、コロナ前に原油価格においては、中東との小競り合いで急落したこともあって、先行きはかなり不安です。それに加え、コロナの影響で飛行機も飛ばず、原油の消費が落ち込んだこともあり、大幅な赤字を計上しました。

一消費者としても、将来同じような事態に陥ったとき、中東などの他国に影響を受けず、価格が安定する電気自動車のような時代が大きく変わるものに期待を寄せてしまうのは仕方ないですよね。

しかし、すぐに時代が変わるわけでもないので、原油においてはまだまだ未来はあると思っています。

さて、10月方針はXOMはドルコストで買い増しをします。理由は減配はしていないことと、テスラの株価は一時的だと思っているので、引き続きXOMを注視しながら投資していきます。

関連記事

・エクソン、4-6月は巨額赤字-新型コロナでほぼ全事業の需要崩壊

・テスラ時価総額、エクソン抜く-エネルギーの主役交代象徴する動きか

シェプロン(CVX)について

シェブロン(Chevron Corporation)は子会社及び関係会社への投資を管理し、統合エネルギー、化学物質オペレーションに従事する米国と国際の子会社に対して行政、金融、管理及び技術支援サービスを提供する。

こちらもXOMと同じ石油 & ガス精製 / 販売を生業とする企業です。

こちらはXOMと少し異なってまだサポートラインが効いているように見えます。

ただ、業績はXOMと同じように大きく落としていますし、これといった材料もないのが現時点です。XOMが戻せばCVXも戻すのかな?そう思っています。

こちらも減配はなく、現在利回りは7%を超えていますが、しばらくはドルコストで買い増しをしていこうと思います。

関連記事

・シェブロン、会社用携帯電話からウィーチャットのアプリ削除を指示

まとめ

マイポートフォリオで足を引っ張っている4社を今回はピックアップしました。

そのうちWFCについては、10月で売却します。その他3社は一気に買い増すのではなく、ドルコストで買い増していきます。

いずれにしても、今は不況です。こういった毎月の考察をしていくことで、自分の投資成績にも大きく関わってくるはずです。

自分の人生は自分で切り開きましょう!